|

צור קשר

|

|

הכנת תוכנית פיננסית

רעיון נהדר חייב להיות גם רווחי וכלכלי. התוכנית הפיננסית היא המיזוג של כל תחומי הידע

לאנליזה כמותית כספית.

מטרת התוכנית הפיננסית היא להוכיח את רווחיות מימוש התוכנית, ולשכנע את ספקי ההון להשקיע כספים. ספקי ההון הם נותני הלוואות ובעלי מניות.

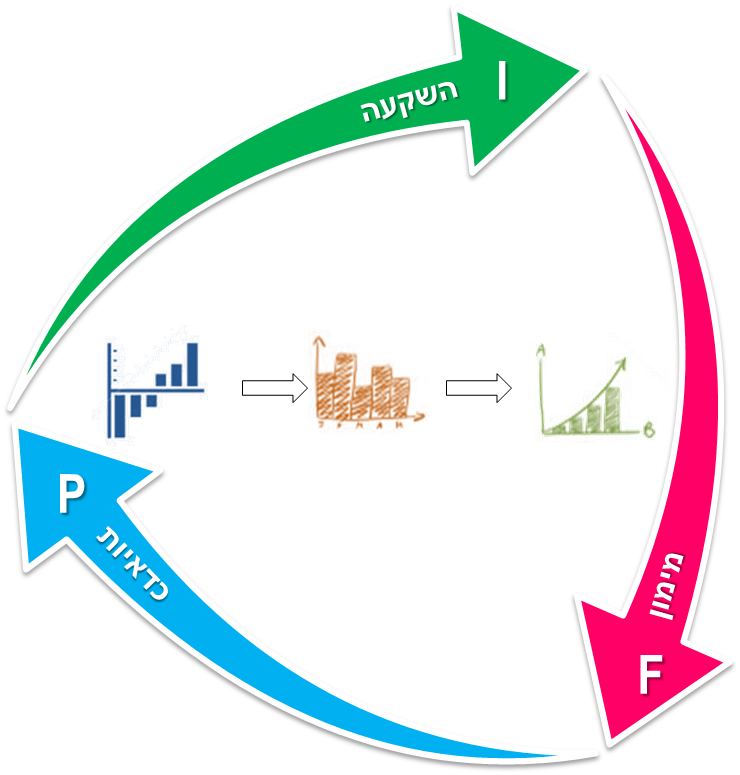

תוכנית פיננסית מורכבת משלושה תחומים עיקריים: תוכנית ההשקעה, תוכנית המימון, והוכחת הכדאיות.

תוכנית ההשקעה מתארת את הפרויקט שלתוכו יוקצה הכסף, ואת התזרים הצפוי ממנו.

תוכנית המימון מתארת את אופן גיוס הכספים ומבנה ההון הצפוי.

הוכחת הכדאיות מציגה מדדים כלכליים שמתארים את כדאיות ההשקעה, ומגלמים את הסיכון.

- השקעה (Investment) היא קבלה של כסף כדי לייצר הכנסה

- מימון (Finance) הוא האופן שבו מגויס הכסף, והתמורה לספק ההון

- כדאיות (Profitability) כדאיות מגלמת את הרווחיות הצפויה מול הסיכון הגלום

מבנה מומלץ להכנת תוכנית פיננסית:

- הנחות בסיס

הנחות הבסיס בתוכנית הפיננסית כוללות את שיעור הריבית הצפוי, שיעור האינפלציה הצפוי, שערי המרת מט"ח, ושיעור המס.

הנחות נוספות צריכות לכלול את השפעת דינאמיקת התחרות בשוק וכניסת המוצר על המתחרים, והלחץ שהתחרות עשויה ליצור על מבנה ההוצאות.

- תחזית מכירות וצמיחה

תחזית המכירות צריכה לכלול את כל סוגי המוצרים, המחיר של כל מוצר, וכמות המכירות לכל תקופה. התחזית צריכה גם לכלול שינויים אפשריים בהרכב המוצרים, שדרוגים, החלפות.

עלות המכר צריכה לכלול את העלויות הישירות הקשורות למכירות - עלויות חומרי גלם, ציוד וכוח אדם.

- הערכת עלויות

הערכת העלויות הנוספות כוללת שלושה תחומים עיקריים: הוצאות שיווק ומכירות, הוצאות מחקר ופיתוח, הוצאות הנהלה וכלליות.

הוצאות שיווק ומכירות כוללות את התקציב על ערוצי השיווק השונים, ואת התקציב לאנשי המכירות. הוצאות מחקר ופיתוח כוללות הוצאות על ציוד וחומרים לצורכי מו"פ, והוצאות כ"א הקשורות למו"פ. הוצאות הנהלה וכלליות כוללות את כל העלויות העקיפות, שמועמסות על המוצר: שכירות, תשלומים והוצאות שכר של אנשי המטה.

- דוח רווח והפסד

דוח רווח והפסד (P&L = Profit and Loss) מציג את תזרים המזומנים הצפוי בתום כל תקופה בהתבסס על המכירות וההוצאות. תוצאות הרווח התקופתי משמשות לבחינת הכדאיות של הפרויקט, ולצורך זיהוי בעיות עתידיות צפויות בתזרים המזומנים.

- דוח מאזן

דוח המאזן יכלול נכסים מוחשיים ובלתי-מוחשיים, וכן את ההתחייבויות.

- בחינת הכדאיות

בחינת הכדאיות תיעשה לפי הפרמטרים הבאים: ענ"נ, שת"פ, תשואה על ההון, הזמן בו יושג רווח תפעולי, הזמן בו תגיע נקודת האיזון.

- ניתוח רגישות תזרים המזומנים

תזרים המזומנים ישמש לצורך הוכחת איתנות פיננסית מול ספקי ההון, וכן כדי לאתר הזדמנויות לרכישות או התפתחות עסקית, או תקופות בהן תידרש הזרמת הון נוספת.

- גיוס מימון מול עמידה באבני דרך

תזרים ההכנסות וההוצאות הצפוי ושלבי התקדמות הפרויקט עשויים להכתיב דרישות גיוס הון. לרוב, גיוס הלוואה מהבנק יצריך החזר חודשי מיד בחודש העוקב. בגיוס הון ממשקיעים טמון היתרון של דחיית מועד ההחזר או מתן אחוזי בעלות, והחיסרון הוא שותפים בתהליך קבלת ההחלטות.

אם המימון נעשה בדרך של הלוואה (בנק), ההתמקדות צריכה להיות בגובה ההלוואה הדרוש, פריסת התשלומים, ומטרת ההלוואה. הבנק לא מעונין להיות שותף, ובעיקר מעניין אותו הבטחת תזרים מזומנים יציב לשירות החוב, וכן בטוחות למקרה שהחוב יישמט.

אם המימון נעשה בצורה של שותפים (משקיעים, בעלי מניות), ההתמקדות צריכה להיות בפוטנציאל הצמיחה ובענ"נ של הפרויקט. את בעלי המניות והמשקיעים מעניין מטרות הקצאת ההון, התשואה הצפויה על ההשקעה, אסטרטגיית האקזיט (אם יש), אחוזי הבעלות, ועמידה באבני דרך כתנאי להמשך ההשקעה.

• הניתוח הפיננסי הוא השורה התחתונה שקובעת: יש רק רעיון נחמד או יש הזדמנות עסקית!

פרק המימון בפורטל הידע מכיל את כל הרקע התיאורטי, הכלים, השיטות והדרכים

כדי לבצע את התחשיבים הפיננסיים החשובים לתוכנית העסקית שלך.

|

|