| |||||||||||||||||||

|

שמואל בראל (MBA, ME, BSc) יועץ מומחה לפיתוח עסקי ליזמים וחברות סטארט אפ צעירות, לגיוס הון התחלתי משלב הרעיון ועד להשקעת סיד.

צור קשר!

עדכון אחרון: 29 במאי 2016

מימון בתוכנית עסקית השלב הרביעי של הפרק הפיננסי בתוכנית העסקית כולל בניה והגדרה של דוחות מאזן ודוח מכירות. הדוחות מאפשרים לנתח את ההון החוזר, מועדי גיוס הון רצויים, יחסים פיננסיים תפעוליים, ויציבות פיננסית.  האתגרים בגיוס הון ראשוני לסטארט אפ בשלבי הפרה-סיד והסיד

האתגרים בגיוס הון ראשוני לסטארט אפ בשלבי הפרה-סיד והסידפורטל שיווק • עקרונות בשיווק עסקי • מחקר שיווקי וסקרי שוק • ניתוח התנהגות צרכנים • מבנה השוק וניתוח התחרות • פילוח שוק ובחירת קהל מטרה • תמהיל השיווק • תהליך שיווק למוצר חדש פורטל הנדסה • תכן הנדסי של מוצר חדש • דירוג צרכי לקוחות • הגדרת מפרט ביצועים • בעיות בסיסיות ועקרונות פתרון • יצירת חלופות (קונספט) • בחירת חלופות תכן ראשיות • ארכיטקטורה ותכן על • בחירת החלופה למימוש פורטל אסטרטגיה • עקרונות באסטרטגיה עסקית • ניתוח כוחות חיצוניים • ניתוח כוחות פנימיים • אסטרטגיות מיצוב ויתרון תחרותי • יריבות ודינאמיקת התחרות • אסטרטגיות צמיחה • אסטרטגיה בינלאומית פורטל ניהול • ניהול הארגון • מנהיגות • קבלת החלטות • מבנה ארגוני • ניתוח וניהול סיכונים • תכנון פרויקט פורטל מימון • מימון ותוכנית פיננסית • מעבר בין ריביות ותקופות • היוון תזרימי כספים • מדדים כלכליים • דוחות כספיים • שיטת היוון תזרים מזומנים • ניתוח עלות מחזור חיים • כתיבת תוכנית פיננסית |

חשבונאות פיננסית: דוחות כספיים

מימון הוא מכלול הפעולות שאנשים וארגונים נוקטים בהם כדי לנהל את כספם, או על מנת לגייס כספים כדי לממש פרויקטים שהם מעונינים לבצע. מבוא: מימון ותוכנית פיננסית 1. מעבר בין ריביות ותקופות 2. היוון תזרימי כספים 3. מדדים כלכליים להערכת פרויקטים 4. חשבונאות פיננסית: דוחות כספיים 4.1 דוח מאזן 4.2 דוח רווח והפסד 4.3 דוח על השינויים בהון העצמי 4.4 דוח על תזרימי המזומנים 4.5 יחסים פיננסיים 5. הערכת שווי בשיטת היוון תזרים מזומנים 6. ניתוח עלות מחזור חיים 7. כתיבת תוכנית פיננסית 4. חשבונאות פיננסית: דוחות כספייםדוחות כספיים הם דוחות שמתארים את המצב הפיננסי של ישות חשבונאית. הדוחות מופקים ומפורסמים בכל תקופה חשבונאית: בתום כל רבעון, ובתום השנה.הדוחות הכספיים כוללים 2 דוחות בסיסיים - דוח מאזן ו-דוח רווח והפסד, ועוד שני דוחות משלימים - דוח על השינויים בהון העצמי ו-דוח על תזרימי המזומנים:

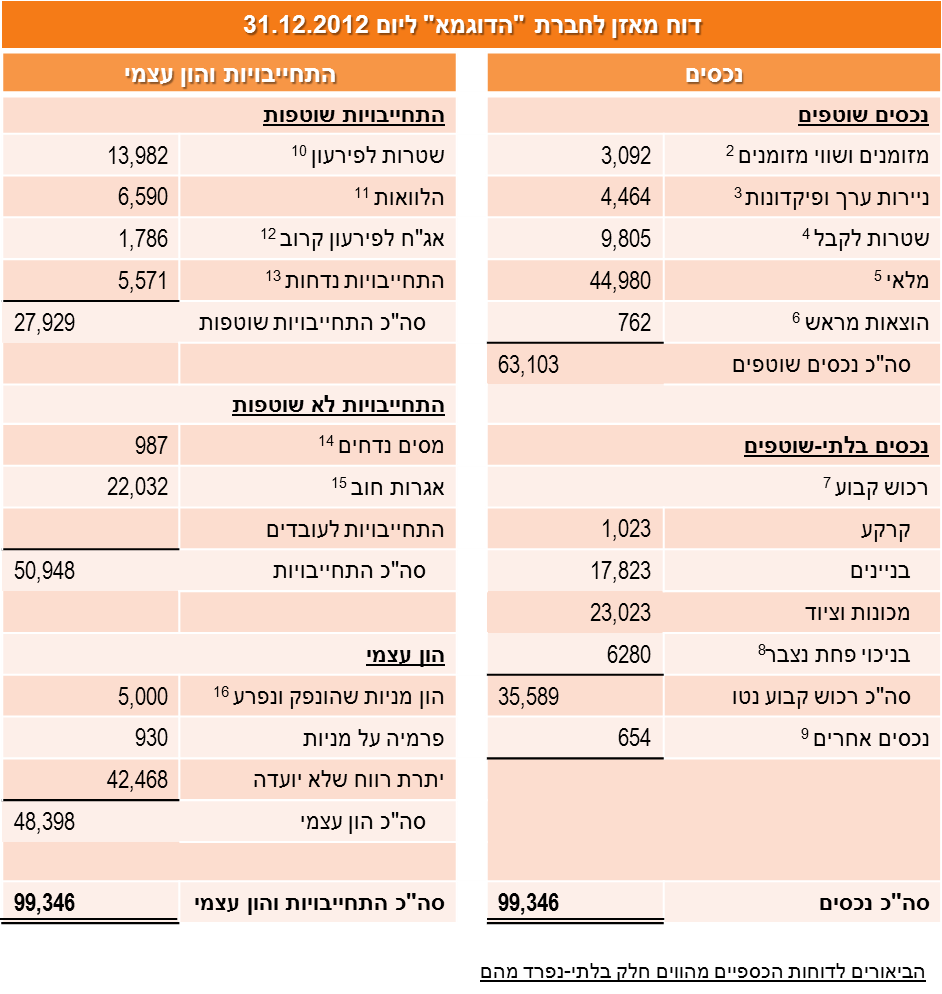

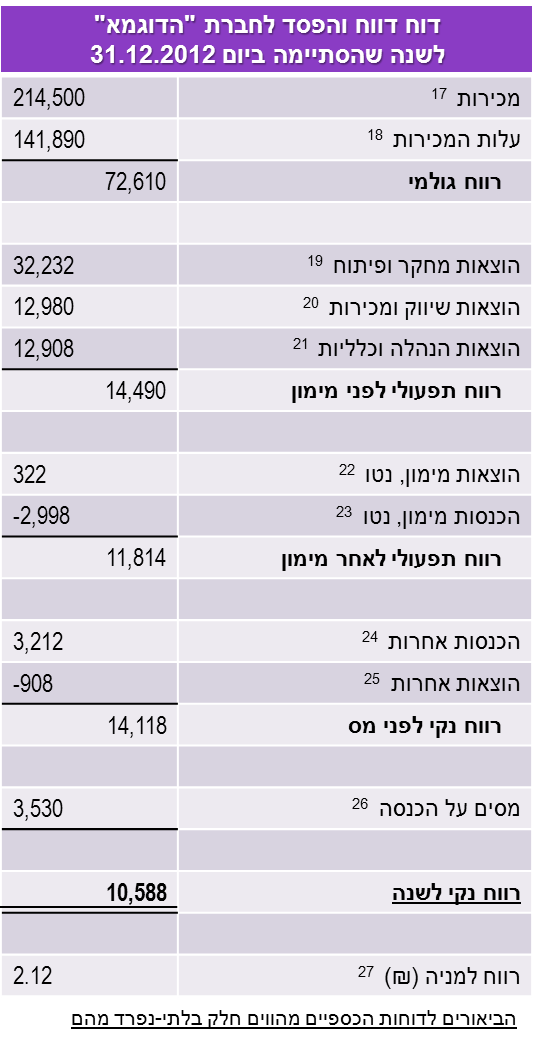

הדוחות הכספיים מפורסמים עם מספרים של תוצאות התקופות הקודמות, מה שמאפשר לנתח מגמות בין התקופות. לכל מגזר או סוג של התאגדות (ציבורית, פרטי, בנק, מלכ"ר) יש תקני דיווח רלבנטיים. חברות שנסחרות בבורסה לניירות ערך מפרסמות דוחות רבעוניים ושנתיים. חברות פרטיות לרוב ידווחו רק דיווחים שנתיים. לכל דוח כספי מוצגת חוות דעת של רואה חשבון מבקר. המשתמשים בדוחות הם ציבור המשקיעים, ספקי הון (בנקים, חברות ביטוח), מנהלים, עובדים, מתחרים, אמצעי התקשורת. בנוסף לדוחות הכספיים, יש פירמות המציגות דוחות עתידיים (דוח פרו-פורמה) למטרות שונות, בדרך כלל לטווח של שלוש עד חמש שנים. דוח מאזן דוח מאזן (Balance Sheet) הוא דוח כספי שמתאר את מצבה של הפירמה נכון ליום מסוים, בד"כ ליום האחרון של התקופה המדווחת. מבנה הדוח מורכב משני עמודות עיקריות: נכסים (Assets) מול התחייבויות והון עצמי (Liabilities and Stockholder's Equity). ההפרש שבין הנכסים להתחייבויות הוא ההון העצמי. תחת סעיף נכסים, מוצגים תתי-סעיפים של סוגי נכסים שונים, מהנזיל ביותר לנזיל פחות, ולצד כל אגד של נכסים מוצג השווי החשבונאי שלהם. תחת סעיף התחייבויות, מוצגים תתי-סעיפים של סוגי ההתחייבויות השונות, מהנזילה יותר לנזילה פחות, ולצדן השווי החשבונאי שלהן. דוח המאזן חייב להיות מאוזן: סך כל הנכסים = סך כל ההתחייבויות + הון עצמי.  דוגמא - דוח מאזן דוח רווח והפסד דוח רווח והפסד (Income Statement) הוא דוח כספי שמתאר את התוצאות הכספיות - רווח או הפסד כולל - לתקפה החשבונאית המדווחת (רבעון/שנה). שם נוסף לדוח רווח והפסד הוא P&L = Profit & Loss הדוח מתחיל מסך כל ההכנסות של הפירמה, ומחולק למספר שלבים, שבכל אחד מהם מפורטות ההוצאות של הפירמה אשר שימשו ליצירת ההכנסות. לרוב, דיווח ראשוני של תוצאות רבעון יתמקד בשורה העליונה - עלייה/ירידה במכירות, ובשורה התחתונה - הרווח הנקי לתקופה. נתון השוואתי נוסף הוא הרווח הנקי למניה. לעיתים מצורף לדוח גם דוח ייעוד רווחים, ובו מוצהר על הדיבידנד שצפוי להיות מחולק מתוך הרווחים לבעלי המניות.  דוגמא - דוח רווח והפסד דוח על השינויים בהון העצמי דוח על השינויים בהון העצמי (Statement of Changes in Shareholders’ Equity) הוא דוח כספי שמפרט את השינויים בהון העצמי במהלך התקופה המדווחת. דוח מציג את יתרת הפתיחה של סעיפי ההון לתקופה המדווחת, את השינויים, ואת יתרת הסגירה של הסעיפים לתקופה המדווחת. מטרת הדוח היא לעזור לקוראי הדוחות הכספיים להבין אירועים מהותיים שהשפיעו על הון בעלי המניות: • גידול (קיטון) בעודפים כתוצאה מרווח (הפסד) • קיטון בהון העצמי בשל חלוקת דיבידנד • גידול בהון המניות (הנפקה) או קיטון (רכישה עצמית, מניות באוצר) • שערוכים של רכוש קבוע, ני"ע זמינים למכירה • תנועות בשל עסקאות עם בעלי ענין (RPT) דוח על תזרימי מזומנים דוח על תזרימי המזומנים (דוח תזמ"ז, Cash Flow Statement) הוא דוח כספי שמציג את המקורות לכספים שהתקבלו בתקופה, והשימוש בהם. הדוח מציג פעילות במזומן בלבד, ולרוב מציג את התזרים בסדר הבא: תזרים מזומנים מפעילות שוטפת, תזרים מזומנים מפעילות השקעה, תזרים מזומנים מפעילות מימון הדוח משמש לצורך הערכה לגבי הנזילות של הפירמה ויכולת הפירעון שלה, וכן משמש לצורך הכנת תזרים המזומנים החופשי (Free Cash Flow). תזרים מזומנים חופשי הוא המזומן שמייצרת הפירמה כאשר לא מתחשבים באופן שבו הפירמה מממנת את עצמה (אחרי שימור והרחבה של נכסים). הוא משמש בעיקר לצורך הערכת שווי פירמה באמצעות דו"ח פרו-פורמה, שבאמצעותו אפשר לגזור את המחיר ההוגן של המניה וכן את השווי של נגזרות פיננסות אחרות של הפירמה. הדוח מאפשר להעריך את היכולת של הפירמה לייצר מזומן, לפרוע חובות (חדלות פירעון), לחלק דיבידנדים, וההסתמכות על הון זר. יחסים פיננסיים יחסים פיננסיים הם כלי שמשמש לניתוח פרטני של יעילות הפירמה, וכן לצורך ניתוח השוואתי של הפירמה מול פירמות מתחרות שפועלות בענף. מעקב אחר השתנות הערך של היחסים הפיננסיים מסייע להבחין בהרעה אפשרית באופן שבו הפירמה מתנהלת. כדי לחשב את היחסים הפיננסיים, משתמשים בדוח מאזן, דוח רווח והפסד ודוח על תזרימי מזומנים, ומלקטים נתונים שנתיים או רבעוניים עוקבים. חשוב לציין שיחסים פיננסיים משמשים לצורך השוואה ואין להם ערך נבואי לכשעצמם. הם עשויים לספר על הרעה/הטבה נכון לדוח האחרון, או לשמש לצרכי סינון ראשוני. בנוסף, הערכים שמופיעים בדוחות הכספיים נכונים ליום או לתקופה, ועשויים להשתנות משמעותית במהלך התקופה העוקבת. קיימים עשרות של יחסים פיננסיים - באתר www.gurufocus.com מפרסמים יחסים פיננסיים של חברות אמריקאיות. יש 4 קבוצות של יחסים פיננסיים: יחסי נזילות, יחסי איתנות פיננסית, יחסי רווחיות, יחסי יעילות תפעולית. יחסי נזילות נזילות (Liquidity) היא היכולת של הפירמה לשלם את התחייבותיה השוטפות לשנה הקרובה. הפירמה עשויה להחזיק בהרבה נכסים לא-נזילים שהיא אינה יכולה לשמש במהרה (ללא הפסד ניכר), ובמקרה של דרישה מיידית לפירעון היא עלולה להגיע למצב של חדלות פירעון. יחסי הנזילות בוחנים את האפשרות של הפירמה לממש באופן מיידי את הנכסים השוטפים שלה כדי לפרוע התחייבות לזמן קצר.

יחסי איתנות פיננסית מול נכסי החברה נמצאים ההון העצמי (Equity) וההון הזר (התחייבויות, Debt). ההפרש שבין סך הנכסים לסך ההתחייבויות הוא ההון העצמי של הבעלים: במקרה של פירוק, לאחר מימוש כל הנכסים ופירעון כל ההתחייבויות, ההפרש שיוותר יחולק בין בעלי המניות. יחסי איתנות פיננסית בוחנים את מבנה ההון של הפירמה - כיצד הפירמה מממנת את הפעילות שלה: באמצעות הנפקת מניות, או באמצעות הנפקת אגרות חוב.

יחסי רווחיות יחסי רווחיות (Profitability ratios) בוחנים את היעילות שבו הפירמה ממירה את הכנסות לרווח נקי. שיעור הרווח הגולמי, הרווח התפעולי וה-רווח הנקי מסך המכירות מייצגים את הקשרים שבין מכירות לעלות המכר, היכולת של הפירמה לשלוט בהוצאותיה. בשורה התחתונה, הפירמה נמדדת ביכולת שלה להשיא רווח לבעלי-המניות. תשואה על הנכסים ותשואה על ההון מאפשרים להשוות את ביצועי הפירמה לפירמות אחרות שפועלות בסביבה עסקית דומה וברמת סיכון דומה.

יחסי יעילות תפעולית יחסי רווחיות (Operational ratios) בוחנים את היחסים שבין המלאים, הלקוחות, הספקים, ומשך החזקת המלאי בפירמה.

|

www.SamsProjects.co.il